株式投資って、「とにかく儲かりそうだから始めるもの」だと思っていた時期が、私にもありました。

でも少しずつ勉強していく中で、ふと立ち止まったんです。

「そもそも企業って、なんで株を出してるんだろう?」って。

今でこそ当たり前に聞こえるこの疑問も、投資を始めたばかりの頃は見過ごしていました。

でも実は、この「仕組み」を正しく理解することが、後々の投資判断や銘柄選びで大きな差になってくるんです。

この記事では、株式投資の原点とも言える「企業と株主の関係性」について、会計の視点からやさしく解きほぐしていきます。

難しい専門用語はできるだけ使わずに、でも本質は外さずに、**“企業にお金を出すってどういうこと?”**を一緒に考えていきましょう。

焦らなくて大丈夫です。ここからが、あなたと企業の“対等な関係”のスタートですから。

【株式投資とは】企業とリターンの関係を知るために、まず押さえておきたい前提

最初に買った株がマイナスになったとき、「投資ってやっぱり難しい…」と思いました。

でも今なら、それは“知らなかっただけ”だったと思えるんです。

株式投資とは何か?――この問いに、どれだけの人が本質的に答えられるでしょうか。

「株を買えば儲かるかもしれない」「ニュースでよく見るけど、よくわからない」

そんな曖昧な理解のまま、なんとなく投資を始めてしまう人が少なくありません。私自身もかつて、そうでした。

けれど、株式投資は決して特別なものではありません。

企業が必要なお金を集める手段として「株式」を発行し、その株を購入した投資家が、将来的な利益や成長の果実を“分けてもらう”仕組み。

言い換えれば、**「企業の成長にお金という形で参加すること」**なのです。

2025年、なぜ今“株式投資の基本”を知るべきなのか?

2025年5月現在、日経平均株価は3万7500円台。

円安・利上げ・米国の格下げ懸念・企業のMBO(経営陣による株式買収)など、市場を揺るがす材料には事欠きません。

こうした中で、SNSでは「爆上がり銘柄」が日々話題になり、YouTubeでは“この1本でOK”と銘打たれた投資動画が公開されています。

でも、そうした情報に振り回される前に――**“株ってそもそもどういうもの?”**を自分の言葉で説明できることが、なによりも大切です。

なぜなら、株式投資の本質を知らないまま始めると、判断基準を他人に委ねてしまうからです。

値動きに一喜一憂し、誰かの「おすすめ」に乗っかり、そして損をしたときには「やっぱり怖い」と感じてしまう。

これは投資ではなく、ほとんど“ギャンブル”に近いものです。

投資初心者が感じやすい「モヤモヤ」と向き合う

このブログにたどり着いた方の中にも、こんな感覚を抱えている人がいるかもしれません。

- 「口座だけは作ったけど、何を買えばいいのかわからない」

- 「NISAやiDeCo、なんとなくお得って言われてもピンとこない」

- 「“初心者向け”って書いてあるけど、読んでも結局難しい」

それは、あなただけではありません。

「不安になるのは、知らないから」。でも、「知ることで、不安は和らぎます」。

このページでは、株式投資を始める上での「本当に知っておくべき基礎」と「2025年の最新動向」を、会計のプロとしての数字への洞察と、FP目線でのライフプラン視点の両面からお伝えしていきます。

本記事でわかること(ざっくり言うと)

- 株式投資ってそもそもどんな仕組み?

- 配当や優待って、実際どのくらい“うれしい”の?

- 「損するのが怖い…」と思う気持ちとどう付き合う?

- 2025年の相場はどうなってる?今、始めるべき?

- 最初にやるべき準備って、何から始めればいい?

そしてもう一つ。

株式投資を「自分ごと」にするための“考え方の軸”。

それを一緒に探す旅路にしていけたらと思っています。

最初の一歩は、「仕組みを知ること」から

最近では、新NISAの非課税制度を活用して、少額から積立投資を始める人が急増しています。

とはいえ、制度を使いこなす前に必要なのは、“どんな商品で、どんなリスクを取って、どんなリターンを得られるのか”という仕組みの理解です。

この記事では、単なる「おすすめ銘柄」や「楽して儲かる方法」は扱いません。

代わりに、「数字の意味をきちんと理解し、自分で納得して選べるようになる」ための視点を提供していきます。

私も最初は、“証券口座を開いたものの、なにを買うべきかずっと悩んでいた”一人でした。

だからこそ、誰かにとっての「迷わず進める地図」になれたら、と思いながら書いています。

株式投資の仕組みとは?企業と株主の関係をやさしく解説します

「企業って、なんで株を売るんですか?」

そう聞かれて、あなたならどう答えるでしょうか。

私は、昔「資金集めのため」とだけ覚えていたけど、それだけじゃ少し足りなかったんですよね。

株式投資を始めるとき、まず知っておきたいのが、**「そもそも株とは何か」**という基本のき。

証券会社の口座を開く前に、この「仕組みの根っこ」を理解することで、投資判断に“軸”が生まれます。

ここでは、**企業がなぜ株を発行するのか?投資家はどんな立場になるのか?**という視点から、株式投資の全体像を解きほぐしていきましょう。

企業はなぜ株式を発行するのか?【お金を借りずに、未来に投資してもらうため】

企業が事業を拡大するとき、資金が必要になりますよね。

たとえば、新工場を建てる、海外に進出する、新しいサービスを開発する……。

このときの資金調達方法は、大きく2つ。

- 借りる(=負債):銀行からの融資や社債の発行など

- 出資してもらう(=資本):株式を発行してお金を集める

株式とは、この「出資してもらう」ための手段のひとつ。

企業は株式を発行することで、投資家からお金を受け取り、その見返りとして“経営に対する持分”を提供します。

つまり、株式を持つ人=オーナーの一部ということ。

銀行からお金を借りれば、利息を払って返さなきゃいけない。

でも株式なら、返済義務はない。利益が出たら配当で還元するし、値上がりで応えることもある。

こうして、企業と投資家は“共同体”になるんです。

上場企業と非上場企業の違いとは?

株式は、すべての株式会社が発行できます。

ただし、その株式が私たち一般投資家の手に届き、自由に売買できるようにするには、「上場」というプロセスを経る必要があります。

- 上場企業:証券取引所に公開され、誰でも株を売買できる企業

- 非上場企業:株主が限られており、基本的に市場では取引されない企業

2022年4月から、東京証券取引所の市場区分は**「プライム」「スタンダード」「グロース」**の3つに再編されました。

これは、企業の成長ステージや投資家との対話姿勢に合わせた市場を選べるようにするためです。

| 市場区分 | 特徴 |

|---|---|

| プライム | 機関投資家も注目。高いガバナンス水準が求められる。 |

| スタンダード | 成熟企業が多く、安定感重視。中堅〜大企業が中心。 |

| グロース | ベンチャーや新興企業の登竜門。成長性は高いがリスクも。 |

上場企業は、より透明性が求められ、四半期ごとの決算開示やIR(投資家向け情報)をしっかり出す義務があります。

投資家はこの“情報の開かれ方”から、企業の姿勢や信頼度を読み取ることができるんですね。

株価はなぜ動く?市場の「期待」と「現実」の交差点

ここで素朴な疑問。

「なんで株価って毎日動くの?」

それは、株価が**“将来への期待”と“足元の現実”のバランス**で決まっているからです。

たとえば──

- 良い決算が出た → 利益成長が見込める → 期待が上がり株価も上昇

- 円高が進行した → 輸出企業の利益が圧迫される → 期待が下がり株価も下落

さらに、最近では米国金利・為替・地政学リスクといった外部要因も敏感に反映されます。

株価は、“企業の本質的な価値”というよりも、“人々がそれをどう見ているか”に影響されやすいんです。

だからこそ、「数字だけでなく、構造を読み解く目線」が必要になるわけですね。

株主になると、どんな立場になるの?

ここで整理しておきたいのが、「株主になる=貸してる人ではない」ということ。

株主は“企業にお金を出して、見返りとして利益を享受する”存在です。

株主が持つ主な権利は以下の通り:

- 配当を受け取る権利(利益が出たときに還元)

- 株主優待などのインカムゲイン(※次章で詳しく)

- 株主総会での議決権(経営に対する発言の機会)

一方、企業が赤字を出したときや株価が下がったときの責任も負うのが株主です。

ここが「預金」や「保険」との決定的な違いですね。

まとめ:株式投資=企業と一緒に未来をつくる“関係”

株主って、ある意味「企業の未来に責任を持つ立場」でもあるんですよね。

だから私は、銘柄を選ぶときには「この企業の考え方が好きか」を大事にしています。

ここまで読んできて、「株って思ってたより“生き物”みたいだな」と感じた方もいるかもしれません。

まさにその通りで、株式投資とは、数字ではなく“意思”のやりとりでもあるんです。

企業が「未来を変えたい」と考え、投資家がそれに「賭けたい」と感じたとき。

そこで初めて、株式投資は意味を持ちます。

株主になるとどうなる?得られる3つの権利と知っておきたいリスクの話

はじめて配当金の通知が届いたとき、正直ちょっと感動しました。

「あ、本当に“株主”になったんだ」って。

でも同時に、値下がりの怖さも、そこから始まったんですよね。

株式投資は「企業の成長に出資すること」――。

前章でその仕組みを学んだ私たちにとって、次に気になるのは**“その見返り”と“注意すべき点”**でしょう。

この章では、株主として得られる3つの主な権利と、株式投資に潜むリスクの本質について、

“リターンとリスクは表裏一体”という視点で、やさしく掘り下げていきます。

株主の3つの権利:利益を得るだけじゃない、実は“声を持つ立場”

株を買って株主になると、単なる“お金を出した人”ではなく、企業の一部のオーナーになります。

その立場から得られる主な権利は、以下の3つです。

① 配当金を受け取る権利(インカムゲインの王道)

企業が利益を出すと、その一部を株主に還元することがあります。

これがいわゆる**「配当金」**です。

たとえば、ある企業の1株配当が100円、あなたが100株持っていれば年間1万円の収入になります。

しかも、企業によっては年2回、あるいは四半期ごとに支払われるケースも。

🔍 ワンポイント:予想配当利回りとは?

「予想配当利回り」とは、年間の予想配当額 ÷ 株価 × 100で表される指標。

2025年5月時点では、10%近い高配当銘柄も登場しており、預金金利と比べると非常に魅力的に見えるケースもあります。

ただし、後述するように「利回りが高い=安全」ではありません。業績が悪化すれば無配や減配もありうる点は、頭に入れておきましょう。

② 株主優待を受け取る権利(日本特有の楽しみ)

日本の株式市場ならではの文化が株主優待制度です。

特定の企業に一定の株数以上を保有していると、自社製品や割引券、ギフトなどがもらえる制度。

たとえば──

- すかいらーくHD:年2回の食事券(保有株数に応じて)

- イオン:買い物額に応じてキャッシュバック

- KDDI:グルメカタログやギフトカード

2025年5月時点では、NTTや東京メトロ、JR各社などの大型株にも人気優待が集中しており、優待制度を目的とした「株主ファン」も少なくありません。

私のまわりにも、“すかいらーくの食事券のために株を持ち続けてる”という方がいます。

投資というより、“生活をちょっと楽しくする”工夫として捉えているのが印象的でした。

③ 株主総会への参加・議決権を持つ

上場企業は年に1回、株主総会を開催します。ここで、**経営方針や役員人事、配当政策などに対して株主が意見を述べ、投票する権利(議決権)**があります。

「経営者を選ぶ」という行動を通じて、企業との距離感がグッと近づく経験になることも

最近では、オンライン開催や議決権のスマホ行使も増えており、**「声を届ける株主」**が少しずつ増えている印象です。

株式投資に潜む3つのリスク:うまい話には“価格のゆらぎ”がある

「配当もらえるし、優待もあるし、なんかいいことづくめじゃん」

…そんなふうに思った過去の私に、今ならそっと伝えたい。

「株には“値段がある”ということを忘れないで」と。

株式投資の最大の特徴は、価格が毎日変動することです。

この変動の中に、リスクの本質が潜んでいます。

① 株価の下落リスク(元本割れ)

投資した株が買値より下がれば、**含み損(もしくは確定損)**になります。

配当や優待をもらっていても、値下がり幅が大きければ帳消しになることも。

たとえば──

100株を1,000円で買って、現在の株価が800円なら、評価損は2万円。

これを受け入れられるかどうかが、株式投資における「リスク許容度」の基準になります。

② 流動性リスク

人気のない銘柄は、取引量が少なくなりがちです。

その結果、希望価格で売買が成立しないケースもあります。

特にスタンダード市場やグロース市場の一部銘柄は、**「買いたい人がいない」「値段が飛ぶ」**といった状況も起こり得ます。

③ 上場廃止・倒産リスク

株式を持っている企業が、経営不振で上場廃止になったり、MBOで非上場になったりするケースもあります。

🔍 たとえば:

2024年4~9月の半年間だけでも、30社以上が上場廃止。

中には、業績悪化による基準抵触や、MBOで上場廃止というケースも。

投資を始めたばかりのころ、私は「上場してる企業なら安心」と思い込んでいました。

でも実際には、上場=永続ではない。

「変化も起こりうる」と思って投資することで、少しずつ気持ちの余白が生まれました。

株主になることは、“責任ある選択”をするということ

配当や優待は、たしかに嬉しい。

でも、だからこそ「その企業を選ぶ理由」が大事になると、私は感じています。

「応援したい」「信じられる」「社会の中で意味を持っている」

そう思える企業の株を持つことで、日々の値動きにもブレない判断ができるようになるからです。

株式投資で得られるリターンの正体とは?利益の「出どころ」と考え方を整理しよう

「値上がったら売ればいいんですよね?」

はじめは、私もその感覚でいました。

でも、株式投資ってそれだけじゃない。

配当も優待も、もっと言えば“応援した企業の成長を受け取る感覚”も、立派なリターンなんですよね。

株式投資を始める理由の多くは、「お金を増やしたい」から。

では、実際に株式投資から得られるリターンには、どんな種類があるのでしょうか?

この章では、**「キャピタルゲイン」「インカムゲイン」**という2つの柱を軸に、

それぞれの特徴・注意点・得られ方を具体的に解説していきます。

そして、2025年時点の相場動向やIPO事例、配当利回りのリアルな数字も交えて、

「どこから利益が生まれるのか?」を深掘りしていきましょう。

値上がり益を狙う【キャピタルゲイン】:買値と売値の差で得られる利益

まず一つ目のリターンは、株を**「安く買って、高く売る」ことで得られるキャピタルゲイン(売却益)**です。

たとえば──

- ある企業の株を1,000円で100株購入

- 半年後に1,500円まで値上がりし、売却

- 差額の500円 × 100株 = 5万円がリターン(※税引前)

この“差額”が、キャピタルゲインの正体。

ただし、当然ながら逆もあり得ます。

買ったときより値下がりして売れば、**損失(キャピタルロス)**になります。

投資歴の浅いころ、私は“値上がったらすぐ売る”癖がついていて…

後から見返すと「その後、2倍になってたのに…」という銘柄も少なくありませんでした。

短期の上げ下げに一喜一憂せず、「どこまでを自分の利益と考えるか?」をあらかじめ決めておくと、感情に流されにくくなりますよ。

キャピタルゲインの主なポイント

- 市場全体のトレンドや業績、ニュースに左右されやすい

- “タイミングを読む”センスや経験が必要になりやすい

- 課税対象(約20%)なので、実際の利益は税引後で計算を

配当金・優待を受け取る【インカムゲイン】:持っているだけでもらえるリターン

一方、株式を保有するだけでもらえるリターンがインカムゲインです。

代表的なのが、配当金と株主優待ですね。

配当金とは?

企業が利益を出したとき、その一部を現金で株主に分配する仕組みです。

たとえば、配当が「1株あたり100円」であれば、100株持っていれば1万円が手元に入ります(税引前)。

🔍 配当利回りとは?

配当の魅力を測るための代表的な指標です。

配当利回り(%)= 年間配当金 ÷ 株価 × 100

たとえば、株価1,000円で年間配当が60円なら、配当利回りは6.0%。

2025年5月現在、予想配当利回りが7%超の銘柄も複数あります。

高利回り銘柄は「今のうちに仕込もう」と思いたくなりますが、そこには“罠”も潜んでいます。

業績悪化によって減配や無配になるリスクもあるため、利回りだけで選ばない目線が大切です。

株主優待とは?

**日本特有の“企業からのお礼”**のようなもので、一定の株数を持っている株主に対して、

自社商品や割引券、ギフトカードなどが送られる制度です。

たとえば──

- KDDI:ギフトカタログ(食品・日用品など)

- すかいらーくHD:年2回の食事券(1,000株で年間3.3万円相当)

- 東京メトロ:招待券やグルメ商品など、バラエティ豊かな優待を導入(※注2)

優待目的で株を購入する人も多く、“株価はそこまで気にしないけど、優待だけは手放したくない”という声も。

インカムゲインの主なポイント

- 持ち続けるだけで受け取れる“安定的な利益”

- 生活の節約や楽しみにもつながる(優待)

- 企業の還元方針が変わると打撃を受けやすい

初値売却も“キャピタルゲイン”の一種?IPOリターンのリアル

初心者向けの話で意外と触れられないのが、IPO(新規上場株式)の初値リターンです。

2024年には、86社が上場し、東京メトロなどの大型IPOが市場を賑わせました。

ただし、**初値が公開価格を上回った割合は74.4%、平均騰落率は+30.9%**と、やや低調。

IPO=当たれば儲かる、という時代は少しずつ終わりつつあるのかもしれません。

初値狙いではなく、**「成長性や事業の中身を見て長く付き合いたい企業か?」**という目線の方が、むしろ安定して成果が出る印象です。

税引後の“実質利回り”にこそ注目したい

株式投資のリターンで見落としがちなのが、税金やコストを引いた“実質利回り”の考え方です。

たとえば――

- 配当金には20.315%の税金がかかる

- 売却益も譲渡所得として20.315%課税

- 信託報酬(ファンド系)、取引手数料、口座管理料なども地味に影響

つまり、**「表面利回りが高くても、手元に残る利益がどれだけか?」**を冷静に計算しておくことが重要です。

特に、高配当や優待狙いの長期保有戦略では、“受け取り続けるコスト”の影響も無視できません。

まとめ:数字の裏側にある“意味”を見極めよう

ただ数字だけを見て「高い=お得」と判断するのは、投資ではなく“期待”です。

株式投資のリターンは、いつも企業の実力と、社会との関係の中にあります。

キャピタルゲインは、企業の成長と市場の評価を反映した“結果”。

インカムゲインは、利益が出たからこそ還元される“成果”。

どちらも、企業と投資家が健全な関係であるからこそ成り立ちます。

表面的な数字だけに飛びつかず、**「なぜこのリターンが得られるのか?」**という問いを忘れずに持つことが、

将来の後悔を減らす、最も大切な視点だと私は思っています。

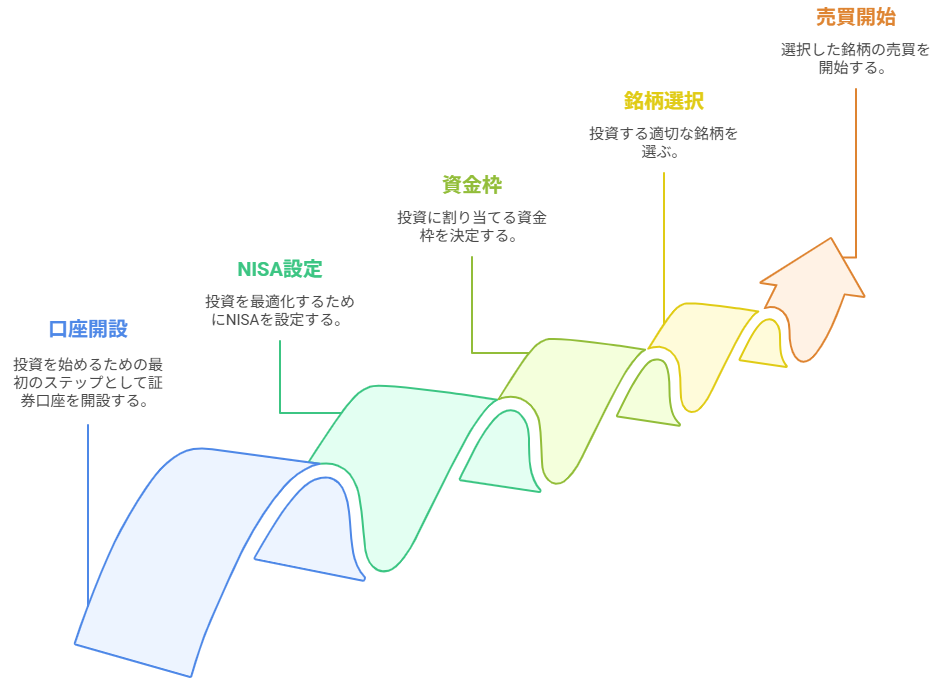

投資ってどう始める?株式購入までの5ステップとNISA活用術を完全ガイド

証券口座は作ったけれど、そのあと何をすればいいのか分からなくて、ずっと放置していたことがあります。

でも、あのとき一歩踏み出していれば――いま、そんな後悔をしている人も少なくないかもしれません。

株式投資を「学ぶこと」と「実践すること」は別物です。

知識はあるのに行動に移せない──その背景には、**「何から始めればいいのか分からない」**というハードルがありますよね。

この章では、投資初心者が最初にやるべき5つのステップを、会計×FPの視点でわかりやすく整理していきます。

NISA制度や証券会社の選び方、銘柄の探し方まで、**“再現性ある行動フロー”**でご案内します。

ステップ1:証券口座を開く【ネット証券 or 対面証券?】

まず必要なのは、証券口座の開設です。

銀行口座を持たずにお金のやり取りができないように、株を買うには証券口座が不可欠です。

証券会社には大きく2種類あります。

| 種類 | 特徴 |

|---|---|

| ネット証券 | 手数料が安い。スマホだけで完結。SBI証券・楽天証券が代表例。 |

| 対面証券(総合証券) | 店舗で相談可能。サポートが手厚い。野村證券・大和証券など。 |

🔍 2025年のトレンド:

- 口座数1位はSBI証券(1,367万口座程度)

- 預かり資産額1位は野村證券(152兆円超程度)

- 初心者や若年層は「ネット証券+スマホアプリ活用」が主流に

私も最初は「近くの店舗に行けばいい」と思っていたのですが、結局はネット証券の手軽さに惹かれました。

平日昼間に店舗へ行く時間がない人には、やっぱりネット証券がおすすめです。

ステップ2:NISA口座を選ぶ【2024年からの新制度を活かす】

2024年から、NISA(少額投資非課税制度)は恒久化+拡充されました。

今や、多くの人にとって「投資の入り口」として最適な制度です。

| 区分 | 年間投資枠 | 非課税期間 | 特徴 |

|---|---|---|---|

| つみたて投資枠 | 最大120万円 | 無期限 | 主に投資信託が対象。長期・分散向け。 |

| 成長投資枠 | 最大240万円 | 無期限 | 株式やETFも対象。自由度が高い。 |

🔍 口座の特徴:

- 若年層ほど「つみたてNISA」の利用率が高い

- NISA口座数は右肩上がり。累計2,000万口座突破

「投資で税金がかかるのが嫌で…」と感じる人には、新NISAはまさに追い風です。

非課税というメリットは、10年・20年と長期で見れば、“複利の力”に大きな差を生みます。

ステップ3:投資資金の「枠」を決める【無理なく、生活を守る】

「いくらから始めればいいですか?」という質問をよく受けます。

答えはシンプルです。

“失っても生活に影響しないお金”から始めましょう。

具体的には──

- 最初は月1万円でもOK(つみたてNISA対応額)

- ボーナスの一部だけを使う

- 投資資金は「余剰資金」と「生活資金」を明確に分ける

FP視点でおすすめなのは、「家計の見直し → 固定費圧縮 → 投資へ回す」流れです。

ステップ4:銘柄を選ぶ【PER・PBR・利回りを“理解して使う”】

口座も開いた、資金も決めた──

次は**「どの銘柄を買うか」**という選択の番です。

ここで重要なのが、株の「価値」と「価格」を見分けるための指標を使えるようになること。

代表的な3指標:

| 指標 | 意味 | ざっくり言うと… |

|---|---|---|

| PER | 株価 ÷ 1株利益 | 高い=割高、低い=割安(業種によって水準は違う) |

| PBR | 株価 ÷ 純資産 | 1倍以下は「解散価値より安い」とも言える |

| 配当利回り | 年間配当 ÷ 株価 | インカム狙いなら、これが要チェック |

🔍 2025年の平均水準(プライム市場・単純平均):

- PER:16.3倍

- PBR:1.2倍前後が多い

- 配当利回り:2〜4%が中心、高いもので7〜10%

私が投資を始めた頃は、「株価が上がりそうな会社」を選んで失敗ばかりしていました。

でも、**数字を“比べて、意味を考える”**ようになってから、投資先の納得感がまるで変わりました。

ステップ5:売買注文を出す【成行・指値・逆指値を知ろう】

銘柄を決めたら、いよいよ実際の注文です。

ここで押さえておきたいのが、「注文の出し方」の違い。

| 注文方法 | 特徴 |

|---|---|

| 成行注文 | 価格を指定せず、すぐに売買を成立させたいときに使う |

| 指値注文 | 「この価格で買いたい/売りたい」を指定。思い通りの価格で取引できる |

| 逆指値注文 | 「この価格を下回ったら売る/上回ったら買う」と自動で発注できる(リスク管理に◎) |

ネット証券では、スマホアプリで簡単に設定できます。

最初は成行で買ってもOKですが、慣れてきたら指値・逆指値も活用すると、リスク管理がしやすくなります。

まとめ:準備ができた人から、投資は味方になる

投資を「難しそうだから…」と避けるのは、もったいないと思うんです。

だって、準備さえ整えれば、あとは“待つ”だけでいいから。

投資は、始めるまでがいちばん大変です。

でも、一度始めてしまえば、株価の変動に一喜一憂するのではなく、

**「企業と自分の未来に、じっくり寄り添う」**という感覚で付き合えるようになります。

今回紹介した5つのステップを、あなたのペースでひとつずつ試してみてください。

それが、あなたらしい資産形成の第一歩になります。

他の投資とどう違う?株式投資を「仕組み」で比較し、自分に合う選び方を見つけよう

株式、投資信託、債券、暗号資産……いろいろ選択肢があって迷いますよね。

私自身、「どれが正解なんだろう」と悩み続けた時期がありました。

でも、気づいたんです。“商品”じゃなくて“仕組み”で比べると、見えてくるものがあるって。

この章では、株式投資を他の代表的な投資商品と比較しながら、

「自分に合った投資の形」を考えるための判断軸を整理していきます。

難しい話はしません。

むしろ、生活に根ざした感覚で投資をとらえることが、迷わないための近道になります。

株式 vs 債券:成長か、安定か?

| 比較項目 | 株式 | 債券(国債・社債) |

|---|---|---|

| リターン | 高い可能性がある(値上がり+配当) | 固定利回りが中心 |

| リスク | 価格変動が大きい | 満期まで保有すれば元本回収が原則(信用リスク除く) |

| タイプ | 成長志向、攻めの資産形成向き | 安定志向、守りの資産管理向き |

🔍 2025年5月時点の金利水準

- 日本国債10年:1.53%

- 米国10年債:4.49%

債券は「増やす」より「減らさない」ことが目的の投資です。

家計でいうなら、現金・保険と並ぶ“安定資産”。株式とのバランスで考えると効果的です。

株式 vs 投資信託:自分で選ぶ?まとめて任せる?

| 比較項目 | 株式 | 投資信託 |

|---|---|---|

| 投資対象 | 個別企業 | 数十〜数百の銘柄に分散投資 |

| 運用スタイル | 自分で管理 | ファンドマネージャー or インデックスにお任せ |

| 手数料 | 取引手数料が中心 | 信託報酬・販売手数料がかかる(※銘柄により異なる) |

最近では、**つみたてNISA対象の投資信託(例:eMAXIS Slimシリーズ)**が人気です。

月1,000円からでも投資でき、長期・分散・積立の3原則が自然と実践できる仕組み。

投資信託は「時間がない人」「知識に不安がある人」にこそ向いています。

株式投資で“自分の目で見て判断する力”を育てながら、投資信託で“手放しで続ける”安心感を持つ──

この2つを組み合わせるのが、実は最も再現性のある資産形成法かもしれません。

株式 vs ETF(上場投資信託):リアルタイムで買えるファンド

ETF(Exchange Traded Fund)は、証券取引所に上場している投資信託です。

見た目は株式と同じように見えますが、中身は分散されたファンド型商品というのがポイント。

| 比較項目 | 株式 | ETF |

|---|---|---|

| 売買タイミング | 指値・成行など自由 | 同じくリアルタイム取引可能 |

| 中身 | 単一企業の株式 | インデックスに連動する複数銘柄 |

| 信託報酬 | なし | 年率0.05〜0.2%程度が中心(※注2) |

🔍 人気ETFの比較例(TOPIX連動)

| 銘柄 | 信託報酬(税込) | 純資産総額(億円) | 乖離率 |

|---|---|---|---|

| 1306(NEXT FUNDS) | 0.0595% | 約2.3兆円 | -0.16% |

| 1308(日興) | 0.057% | 約1.1兆円 | -0.06% |

ETFは「株みたいに売買できるファンド」。

中身を見ずに売買してしまうと、結局“なにに投資していたのか分からない”状態に…。

逆に言えば、理解して使えば、低コストかつ分散された最強の味方になります。

株式 vs 暗号資産:ボラティリティに耐えられるか?

暗号資産(仮想通貨)は、ビットコインやイーサリアムに代表される新しい投資対象。

ここ数年で急成長を遂げた市場ですが、株式とはまったく異なるリスクと特性があります。

| 比較項目 | 株式 | 暗号資産 |

|---|---|---|

| 実態 | 企業の“価値”に連動 | 通貨やプロジェクトの“期待”に連動 |

| ボラティリティ | 中〜高 | 極めて高い(1日で10%以上動くことも) |

| 分配金 | 配当あり | 基本なし(値上がり益のみ) |

| 相関性 | 他資産と中程度 | 平時は低いが、リスクオフ時に急上昇(※注3) |

「暗号資産は投資か投機か?」という議論もありますが、私は**“期待値が高すぎる投資”だと感じています。

もちろんポートフォリオに少額組み入れるのはアリですが、“安心して育てる”資産形成の主軸にはなりにくい**のが現実です。

投資を比較する3つの視点:どこを見るかが“自分らしさ”につながる

投資先を選ぶとき、私がよく使うフレームワークがあります。

✅ 1. リターンの性質

- 値上がり(キャピタルゲイン)なのか?

- 配当・分配(インカムゲイン)なのか?

- どちらも得られるのか?

✅ 2. リスクの受け取り方

- 価格変動はどれくらいあるのか?

- 自分の家計で、その変動に耐えられるのか?

- 売却タイミングに自由があるか?

✅ 3. 管理の手間と時間

- 自分で考えて動かす必要がある?

- 自動で運用してくれる?

- 毎日見る必要がある? それとも年1回の見直しでいい?

まとめ:どの投資にも「正解」はない。でも、合う・合わないはある

「〇〇に投資すれば正解」なんて答えは、たぶんこの先も出てきません。

でも、“今の自分に合う選択”は、きっと見つかると思うんです。

株式投資は、他の投資と比べて**“ダイレクトに企業の成長を実感できる”**という、

“生きた”感覚のある投資です。

一方で、投資信託・ETFは時間がなくても続けられる投資の代表。

債券は家計の安定装置として活用され、暗号資産は好奇心や挑戦欲を満たすかもしれません。

大切なのは、**「自分の目的」と「投資の性質」が合っているか?」**を常に意識すること。

それさえ忘れなければ、投資はきっと、あなたの味方になってくれます。

投資を始める前に確認したい3つの最新動向|2025年の相場で後悔しないために

「投資は自己責任」とよく言われますよね。

でも、その前に“ちゃんと知っておくべきこと”を知らずに始めてしまったら、

責任なんて取れないと思うんです。

どんなにいい商品でも、どれだけ制度が優れていても──

「その時代の空気」を知らずに投資を始めるのは、地図を持たずに旅に出るようなもの。

この章では、2025年の株式市場を取り巻くリアルな空気感を、3つの最新トピックに絞ってお届けします。

数字に強くなくても大丈夫。生活者としての実感から、投資との距離感を調整するためのヒントを共有していきます。

1. 経済は回復中。でも“実感なき好景気”が続いている

2024年に入り、日経平均株価は33,000円から42,000円台へと急上昇しました。

その後、一時37,000円台まで調整しましたが、7月には再び最高値を更新しています。

この動きを見て、「もう高すぎるのでは?」「今から入っても遅い」と不安になる方もいるかもしれません。

でも、それは“ただの熱狂”ではなく、**日本経済の変質を背景とした“地に足の着いた強さ”**かもしれないんです。

🔍 いまの日本株を支える3つの構造的要因

- デフレ脱却:30年ぶりに価格と賃金の上昇が同時に進行中

- 脱中国マネーの流入期待:不動産バブル懸念で、資金が中国から日本へシフト

- コーポレートガバナンス改革:自社株買いが過去最大水準に

「バブルじゃないの?」という声もありますが、今回は様相が違います。

企業はコスト意識と利益還元のバランスを取り、投資家の目線に応えようとしています。

株価が上がったのは、“期待”ではなく“実績”と“構造改革”の結果。

だからこそ、目先の数字に振り回されず、「なぜ強いのか?」を言語化しておくことが、

不安な時期にも投資を続けられる支えになります。

2. 上場企業の“裏側”で進むMBOと株主構造の変化

MBO(経営陣による自社株買収)やTOB(公開買付け)による上場廃止が相次いでいます。

🔍 半年間で40社超が上場廃止(2024年4~9月)

- リポビタンDの大正製薬

- 進研ゼミのベネッセHD

- スノーピーク、アウトソーシング、グッピーズ、構造計画研究所など

この流れの背景には──

- 株主からの圧力(物言う株主・アクティビストの活発化)

- 東証による“資本コストと株価意識”の要請

- 上場コストの増大(英文IR義務化など)

企業も「上場し続けるコスト」に疲弊し始めています。

それはつまり、“私たち個人投資家が投資できる場”が狭まりつつあるということ。

今後はますます、一つ一つの投資先を丁寧に選ぶ姿勢が求められる時代になります。

3. SNS・インフルエンサーの“投資情報汚染”が深刻化

2025年、政府はついにSNS型投資詐欺への本格対策に乗り出しました。

国際的にもフィンフルエンサー(金融インフルエンサー)をめぐるトラブルが増加し、誤情報・広告偽装の氾濫が社会問題になっています。

🔍 2023〜2024年のSNS型投資詐欺の実態

- 被害件数・被害額ともに急増中

- 若年層だけでなく、40〜50代にも拡大

- なりすまし・AI音声・誤認誘導型の高度化

- 米・英・豪などでは規制ガイドラインを強化中

情報の“速さ”が信頼を上回ると、投資は危険になります。

だからこそQuiet Money Labでは、スピードよりも“構造理解”と“納得感”を優先した情報発信を大切にしています。

補足:NISA制度は「万能ツール」ではない

2024年から始まった新NISA。

「年間360万円まで非課税」と聞くと、なんだか夢のように感じるかもしれません。

でも実際には──

- 商品選びを間違えれば、非課税でも資産は減る

- 高利回りに見えても、実態は信託報酬が高いファンドだったりする

- “とりあえず上限まで”という姿勢は、かえって危ういことも

税制の優遇よりも大事なのは、“納得して選んだ商品”を持ち続けること。

そうすれば、制度が変わっても、相場が荒れても、ブレにくくなります。

まとめ:投資とは、世の中と自分をつなぐレンズである

「何が起きても、ブレずに判断できる人になりたい」

そう思ったのは、何度も“後から情報を知って後悔した”経験があったからです。

投資における“成功”とは、予想が当たることではありません。

「想定外が起きたとき、自分の判断軸に立ち返れること」こそが、最大の成功だと私は考えています。

だからこそ、制度・相場・社会の変化に対して、“自分なりの問い”を持っておくことが大切です。

この章で紹介したような、「生活と市場」「制度と現実」のズレを知ることで、

あなたの投資判断は、きっともっと地に足のついたものになるはずです。

株式投資を「自分ごと」にするために|知識を力に変える5つのステップ

気がつけば、証券口座を開いてから数ヶ月…何もしていない。

でも、「今さら遅いんじゃ…」なんてことはありません。

株式投資は、いつ始めても「その人にとっての初日」だからです。

ここまで、株式投資の基本から仕組み、リターン、リスク、制度、相場の空気感まで、

多角的に学んできました。

でも、知ることと行動することには、大きな“壁”があるのも事実ですよね。

この最終章では、学んだ知識を「あなた自身の判断軸」に変えるための5つのステップをご提案します。

ステップ1|「選ばないこと」を選ばない

「まだ分からないから、もう少し調べてから…」

気持ちはよくわかります。私もそうでした。

でも、調べるほど“怖く”なるときもあるんですよね。

そんなときは、こう問い直してみてください。

- 何がわからないのか、実はもう自分で気づいているかも?

- つみたてNISAで月1万円だけ試してみたら、なにか変わるかも?

投資は「選ばない」ことが、最大のリスクになることもある。

それを思い出せるだけで、十分すぎるほど前進です。

ステップ2|“数字”より“構造”で考える癖をつける

PER、PBR、利回り、インフレ、GDP…。

投資の世界には“数字”があふれています。

でも本当に大事なのは、**「この数字が、どんな構造の上に成り立っているか」**です。

- 高配当:なぜそこまで出せるのか?

- 割安株:なぜ評価されていないのか?

- 業績好調:持続性はどこにあるのか?

Quiet Money Labでは、“数字を使って思考する”習慣こそが最大のリスク管理だと考えています。

ステップ3|制度は「使い切る」より「使い慣れる」

新NISAもiDeCoも、完璧に使いこなす必要はありません。

大事なのは、**「仕組みを知って、選択肢を持つこと」**です。

- NISAを“全部埋める”よりも、“少額からでも納得して使う”

- iDeCoを“節税マシーン”と見るよりも、“将来を見据えた積立”として考える

制度はあくまで道具。

あなたのライフプランに合わせて“持ち方”を調整することが、何よりの成功法です。

ステップ4|「投資しないこと」にも理由を持とう

投資をする・しないは自由です。

ただし、「なぜしないのか?」に自分なりの理由があるかどうかは、人生設計においてとても重要。

- 子どもの教育費を最優先したい

- 今は現金の比率を高く持ちたい

- 投資信託だけで十分と判断した

それも立派な“資産運用の意思決定”。

「自分なりの根拠」を持つことが、他人に流されない力になります。

ステップ5|“焦らない仲間”を見つける

投資の世界には、煽る声や断定する意見があふれています。

でもQuiet Money Labに来てくれる読者の多くは、こう思っているはずです。

「地味でもいい。時間をかけて、静かに育てていきたい。」

そんなあなたには、“焦らない仲間”の存在が大きな支えになります。

- 同じようにコツコツ積立している人

- 家計と向き合いながら投資を続けている人

- 仕事や育児と両立しながら、長期目線を持っている人

このブログは、そうした人たちが集える場所でありたいと思っています。

これから一歩を踏み出すあなたへ|静かに、自分の人生を選ぶ投資を

株式投資は、正直に言えば、ラクではありません。

でも、難しすぎることでもない。

少なくとも「誰かの言いなりになるしかない」ようなものでは、決してないんです。

ここまで読んできたあなたは、すでに「投資と向き合う素地」を十分に持っています。

あとは、自分に合ったペースで、一つひとつ“納得しながら”選んでいくだけ。

未来は、今よりももっと“わからない時代”になっていくかもしれません。

でも、そんなときだからこそ──

- 自分で考えられる力

- 情報に振り回されない判断軸

- 長期で資産と人生を育てる習慣

それらを“株式投資”というツールを通じて、手にしていきましょう。

もし、「まだ自分に合う商品がわからない…」という方は、

以下の少額から始められる仕組み型投資の一覧記事をご覧ください。

あなたの一歩をサポートする選択肢が見つかるかもしれません。

👉 初心者向け|不動産クラファンおすすめサービス一覧【少額・安心設計】2025年版

👉 【2025年版】ロボアドバイザー比較ガイド|新NISA対応・手数料・特徴をわかりやすく整理

👉 【2025年最新版】ネット証券の選び方と比較ガイド|手数料・NISA対応・アプリ機能まで徹底解説

👉 はじめてのFX口座選び

【免責事項】

本記事にはアフィリエイト広告(PR)を含む場合があります。

投資には元本割れリスクが伴います。

本記事は特定商品の勧誘を目的とするものではありません。

各種利回りや制度情報は2025年時点のものであり、将来を保証するものではありません。

出典・参考:

日経QUICKニュース|本日の株式市況|マーケット情報|三菱UFJモルガン・スタンレー証券株式会社

日本総研|若年層における投資拡大の背景と今後の課題~中長期的な資産形成に向けて金融経済教育の拡充を~

日本取引所グループ|市場区分見直しの概要 | 市場構造の見直し | 日本取引所グループ

会社四季報|2024年4~9月に「上場を廃止した企業」合計47社リスト|会社四季報オンライン

日本経済新聞|日本株 予想配当利回りランキング – 日本経済新聞

日本経済新聞|株主優待ランキング【日経】注目の株主優待一覧トップ200 – 日本経済新聞

大和総研|暗号資産価格のリターン・ボラティリティ・相関の特徴

コメント