「よし、投資を始めよう!」

──そう意気込んで口座を開設したのに、気がつけば放置してしまっていた。

そんな経験、ありませんか?

私はこれまで、個人の資産形成に携わるなかで、「投資に興味はあるけれど続かない」「情報が多すぎて選べない」といった声を何度も耳にしてきました。

中には、「投資信託って何?」「少額で始められるなんて知らなかった」という声も──。

実際、野村総合研究所の調査によれば、投資に興味を持ちながら始められない人の理由は、「十分な知識がない」(65.2%)、「損をするのが不安」(63.0%)、「難しそうで敷居が高い」(61.6%)など、“心理的な壁”が大きく立ちはだかっていることがわかります。

さらに、「商品が多すぎて選べない」「相談したいのに、金融機関に行くのが怖い」と感じている人も少なくありません。

これは決して特別なことではなく、**誰にでも起こりうる“投資の3日坊主”**です。

けれども──、そこで終わらせてしまうのは、あまりにももったいない。

なぜなら、投資は「才能」や「専門知識」ではなく、「仕組み」と「習慣」で継続できるものだから。

しかも、今は100円から始められる時代。手間なく続けるための自動積立やポイント投資、家計簿アプリとの連携など、私たちの日常に溶け込む“仕組み”がすでに揃っているんです。

この記事では、投資初心者でも“3日坊主”にならずに続けられる「投資習慣」の作り方を、

会計とライフプランのプロ視点から、できるだけ“やさしく、でも本質的に”解説していきます。

最初の一歩を踏み出す勇気さえあれば、後は時間と仕組みが、あなたの味方になってくれる──

そう信じて、この記事をお届けします。

第1章|初心者が投資でつまずく理由:データで読み解く3日坊主の正体

「最初はやる気満々だったのに、1ヶ月も経たずにアプリを開かなくなった」

「損失が出た瞬間、あぁやっぱり無理かも…と思ってしまった」

──そんな話を聞くたびに、私は「それってあなただけじゃないですよ」と伝えたくなります。

なぜなら、投資初心者の多くは“つまずく理由”が驚くほど似ているからです。

その根っこにあるのは、「知識」「不安」「手間」──いわば“見えない壁”です。

◆ データが語る「なぜ人は投資を始められないのか?」

野村総合研究所の調査では、投資に関心がありながらも実際に始めていない人に対し、「投資しない理由は?」と尋ねた結果、以下のような回答が上位に挙がりました。

- 「十分な知識がない」…65.2%

- 「損をすることが不安」…63.0%

- 「難しそう・敷居が高い」…61.6%

この数字、どう感じますか?

私は正直、「投資は勉強している人だけの世界」と思っている人が、これほど多いのかと驚きました。

しかも、さらに調査を読み込んでいくと──

「投資信託って、誰が作ってるの?どこで売ってるの?」

「証券会社に行くと、言いくるめられそうで怖い」

「商品が多すぎて、調べるだけで疲れてしまう」

こうした声がたくさん紹介されていて、投資以前の「知ること・選ぶこと」そのものが、ものすごいストレスになっているんですね。

◆ “選べない”という疲労。だから一歩が踏み出せない

投資関心層の中には、「比較・選定が面倒で先に進めない」という人が非常に多いのが特徴です。

とくに下記のような“面倒”がネックになっています。

- 「自分に合った投資商品を選ぶこと」(70.5%)

- 「どの金融機関を使えばいいか分からない」(61.8%)

- 「店頭で相談するのが苦手・怖い」(55.9%)

これ、すごく分かります。

私自身も投資初心者の頃、証券会社の口座開設ページで出てくる専門用語の壁に何度も心が折れかけました。

「つみたてNISA」?「信託報酬」?「アセットアロケーション」?

──こんなの、初めての人にとっては呪文みたいなもんですよね。

◆ 損するイメージばかりが膨らむ「心理の落とし穴」

加えて、“投資=ギャンブル”というイメージを持っている人もかなり多いです。

たとえば…

- 「投資って、お金持ちが数百万円単位で勝負するものでしょ」

- 「株で失敗したら、家まで失う…そんな怖さがある」

- 「タイミングを読めなきゃ負けるゲームみたいなもの」

こうした声が、NRIのインタビューでも紹介されていました。

これがいわゆる「プロスペクト理論」にも通じる話で、人間は損失の痛みに対して、利益の喜びよりも強く反応するんです。

たとえば、「10万円が増えるかもしれない」よりも、「10万円が減るかもしれない」という可能性のほうが、心を重くする。

だから、“損したくない”と思えば思うほど、投資を避けたくなる。

◆「やらない理由」が揃いすぎてしまう構造

ここまでを整理すると、投資を始めない(もしくは続かない)主な理由はこうなります。

| 理由 | 背景・心理 |

|---|---|

| 知識不足 | 「専門用語がわからない」「少額でできると知らない」 |

| 損失への恐怖 | 「減るぐらいなら貯金のままでいい」 |

| 面倒・手間 | 「証券会社の比較?調べるだけで疲れる…」 |

| 金融機関不信 | 「説明が押し売りっぽい」「敷居が高くて行けない」 |

| 情報過多 | 「どれが正解か分からない」「選ぶだけで混乱する」 |

どれか一つでもあれば、足が止まる。

でも、初心者の多くはこのうち3つも4つも抱えている。そりゃ、動けなくなって当然です。

◆ それでも、“続ける方法”はある

私がこの記事でお伝えしたいのは、こうした不安や迷いを無理に乗り越える必要はないということです。

むしろ、仕組みに頼ってしまえばいい。

最初は知識がなくても、100円投資や自動積立、ロボアドバイザー、クレカ積立、家計簿アプリ連携など、「放っておいても続く仕組み」がすでにあるからです。

次章では、その具体策を数字と実例を交えてご紹介していきます。

「最初の一歩」を踏み出したあなたが、“その先”へ進めるように。

第2章|小さく始めて続けるコツ:100円投資と自動化が味方になる

「いきなり10万円を投資するのは怖い。でも、100円ならどうですか?」

投資を“続けられないもの”と感じるのは、多くの場合、“最初のハードル”が高すぎるからです。

たとえば、株式投資=数十万円単位の大勝負、というイメージを持っていたら、そりゃ不安になりますよね。

でも、時代は変わりました。

今では、たった100円から積立投資ができる。しかも、自動で・ほったらかしで・ポイントまでもらえる仕組みがある。

これを使わない理由、正直あまり見当たりません。

◆ 最初の「続かない」は、ハードル設定のミスだった

多くの投資初心者がやってしまいがちなのは…

- いきなり10万円をETFに全力投資してしまう

- 株価アプリを毎日見ては一喜一憂してしまう

- 「1ヶ月で結果が出なかった…」とあきらめてしまう

つまり、「投資=大きく儲ける行動」と思ってしまうと、“続ける”という発想が抜けてしまうんです。

でも、本来の投資は**お金を急激に増やすものではなく、「ゆっくりと育てる習慣」**なんですよね。

それに気づいたとき、やっと“無理せず続ける”という視点が持てるようになります。

◆ 100円から始める投資信託:最小投資額は「心理的ハードル」を崩す最強ツール

実際に、楽天証券・SBI証券・マネックス証券などでは、以下のような100円投資が可能です。

| 証券会社 | 最小投資額 | 特徴 |

|---|---|---|

| 楽天証券 | 100円〜 | 楽天ポイントも使える/楽天キャッシュと併用可 |

| SBI証券 | 100円〜 | 三井住友カード積立で最大3%還元(条件あり) |

| マネックス証券 | 100円〜 | dカード系積立で最大3.1%還元 |

しかも、選べるファンドも低コストインデックス型中心で、「信託報酬が年0.05%前後」のものが多く、手数料面でも極めて良心的です。

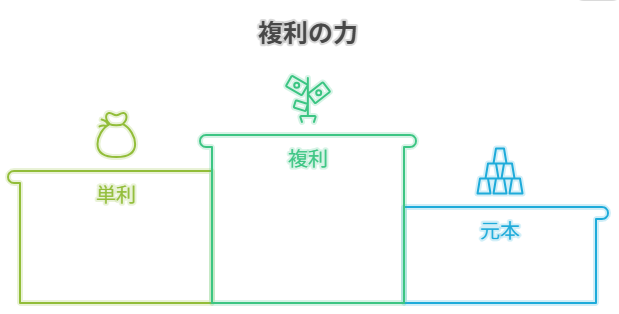

◆ 「126ルール」で見える“複利の伸び”:習慣が資産を育てる

では、実際に100円、あるいは月1万円の積立をしたとき、お金はどう増えるのでしょうか?

ここで登場するのが**「126ルール」**です。

これは、積立×複利運用で資産が2倍になる期間を知るための法則で、

126 ÷ 年利(%)= 元本が2倍になる年数

たとえば、年3%で月1万円ずつ積立すると、42年で1000万円が約2000万円に。

月3万円なら、42年で3000万円超になります。

(もちろん、これはあくまで複利ベースでの概算シミュレーションですが)

私が個人的にこの法則を好きな理由は、「焦らなくていい」と教えてくれるところです。

◆ 自動化すれば「意志の弱さ」は不要になる

「続けるコツは、意思じゃない。仕組みだ。」

これは、私が多くの投資家の実例を見てたどり着いた一つの答えです。

たとえば以下のような“仕組み”を先に作ってしまえば、あとは“何もしなくても”続くようになります。

- クレカ積立設定(楽天カード、三井住友カード、dカードなど)

- 給与口座→証券口座への自動振替(住信SBIネット銀行などが便利)

- ロボアドバイザーによる全自動運用(WealthNavi、THEO、楽ラップ など)

実際に、WealthNaviでは年率1.1%(税込)の手数料のみで、リバランスや分配金再投資も完全自動。

「面倒くさいことは全部お任せして、とにかくコツコツ続けたい」という方にはぴったりです。

◆ 3ヶ月だけ“続けてみる”。それがすべての起点になる

私はよく、投資初心者の方にこう伝えます。

「まずは、月3,000円でもいいので、3ヶ月だけ“積立”を続けてみてください」

なぜ3ヶ月か?

それは、「お金が減っていないこと」を体感できるからです。

むしろ、少し増えているか、横ばいになっている可能性が高い。

この“安心感”を1回体験すると、次は自動的に“半年・1年”と続くようになります。

◆ 投資は、“初速”じゃない。“継続率”で差がつく

短期で見ると、投資の成果はランダムです。

でも、長期で見れば「継続できた人」だけが複利の恩恵を受け取れる。

私の知るある個人投資家は、月1万円のインデックス積立を、約20年間コツコツと続けてきた方です。

最近では、**eMAXIS Slim全世界株式(オール・カントリー)**など、信託報酬の低いファンドを中心に選ばれていますが、

初期のころは、バランス型や国際株式インデックスなど、いわゆる“旧型”の投資信託を使っていたそうです。

共通していたのは、投資スタイルを「長期・分散・低コスト」に徹底していたこと。

結果として、気づけば運用益と元本を合わせて800万円を超える資産に育っていました。

この話から私たちが学べるのは、

**「大きなリターンは、派手な投資手法ではなく、“地味な継続”から生まれる」**ということなんですよね。

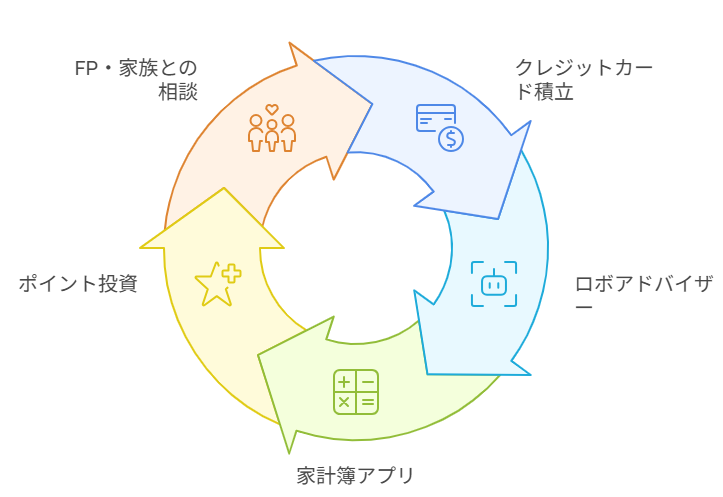

第3章|挫折を防ぐ仕組み化5選:ロボアド・家計簿アプリ・クレカ積立

「続けるのが苦手な人ほど、“仕組み化”に投資すべきです」

これは、私自身が身をもって感じていることです。

人間は「続けよう」と決意しても、忙しさ・迷い・感情の波で簡単に止まってしまう。

だからこそ、「意思」よりも「仕組み」に頼ったほうが、はるかに現実的なんです。

この章では、投資初心者が“挫折せずに続けられる”ための5つの仕組みをご紹介します。

どれも、今すぐ誰でも取り入れられるものばかりです。

◆ ① クレカ積立:お金もポイントも“自動で貯まる”一石二鳥

最近では、主要なネット証券でクレジットカードを使った積立投資が可能になっています。

積み立てるたびにポイント還元が受けられるため、実質的なリターン向上にも繋がるんですね。

| 証券会社 | 利用可能なカード | 最大還元率(条件あり) | 備考 |

|---|---|---|---|

| SBI証券 | 三井住友カード | 最大3.0% | 条件:プラチナプリファード+年間500万円利用 |

| 楽天証券 | 楽天カード/楽天キャッシュ | 最大2.0% | 信託報酬により0.5%になる商品もあり |

| マネックス証券 | dカード/マネックスカード | 最大3.1% | 年会費無料カードで0.73〜1.1%が目安 |

| 三菱UFJ eスマート証券 | au PAYカード等 | 最大3.0% | 条件付き(auマネ活プラン等) |

※2025年5月時点の情報です。

私も最初は「ポイント目的で投資していいのか?」と思っていましたが、

正直、もらえるものはもらえばいいんです。

なぜなら、**“毎月自動で積み立てられている”**という事実が、何より大きな成果につながるから。

◆ ② ロボアドバイザー:完全“ほったらかし”の強力ツール

「積立はしたいけど、商品選びとかポートフォリオとか難しそうで…」

そんな方にはロボアドバイザーという選択肢があります。

代表的なサービスは以下のとおりです。

| サービス名 | 手数料(税込・年率) | 特徴 |

|---|---|---|

| WealthNavi | 最大1.1% | 自動リバランス・DeTAXなど機能豊富 |

| THEO | 最大1.1% | 資産規模に応じて手数料割引あり(2024年改定) |

| 楽ラップ | 最大0.715% | 固定型 or 成功報酬併用型が選べる |

「自分で銘柄を選ぶ必要がない」

「経済ニュースに振り回されない」

「長期前提のリスク分散設計が組まれている」

──この3つが揃っているのが、ロボアドの最大の魅力です。

たとえばWealthNaviでは、米国株/日本株/債券/金/不動産を自動で再配分してくれるうえに、ETF売買や税金繰延(DeTAX)までやってくれる。

初心者が一人でここまでやるのは無理ですが、ロボならそれが“勝手に”できるんですよね。

◆ ③ 家計簿アプリ連携:投資状況を“見える化”するだけで続けやすくなる

投資のもう一つのつまずきポイントは、「成果が見えないとやる気が出ない」こと。

そんなときに役立つのが、家計簿アプリとの連携です。

MMD研究所の調査によれば、お金の管理をしている人のうち41.5%が家計簿アプリを活用しています。

人気アプリは以下の通り。

- マネーフォワード ME(25.5%)

- Zaim(17.8%)

- LINE家計簿(14.2%)

これらのアプリでは、証券口座の残高や評価額が自動で反映されるので、ログインするだけで投資状況が一目でわかります。

「今月の評価額は先月より1,000円増えてる」──それだけでも、“続けてよかった”という実感が得られるんですよね。

しかも、マネーフォワードはクレカ・銀行口座・証券口座・ポイントサービスすべてと連携可能。

投資と家計をワンストップで管理できるので、日々のモチベーションにもなります。

◆ ④ ポイント投資:心理的ハードルが最も低い“体験の入り口”

「損したくないから、まずは自分のお金じゃないところから試したい」

そんな方には、**楽天ポイント・dポイント・Pontaポイントなどを使った“ポイント投資”**が効果的です。

- 楽天証券:楽天ポイントを1ポイント単位で投信に充当可能

- dポイント投資:マネックス証券や日興フロッギー経由で利用可能

- auカブコム証券:au PAYポイントでの投資制度あり

特に楽天証券では、「100ポイントをつみたてNISAに充てる」ことも可能なので、

“お金を出す不安”を感じずに投資の仕組みを体験できます。

◆ ⑤ “やめにくくなる設計”を先に作る

これは少し裏技的な話ですが、人間は「自分の決断を後から正当化したくなる」という性質があります。

たとえば…

- クレカ積立を設定して「毎月引き落としがある」→やめるのが面倒

- 家計簿アプリに投資項目を追加した→削除したら罪悪感がある

- 家族に「今、つみたて始めたんだよね」と話してしまった→後に引けない

これ、全部“心理的にやめにくくなる設計”です。

あえて仕掛けておくことで、自然と継続率が上がる。

これも立派な仕組み化のひとつなんですよね。

◆ 習慣は「先に決めて、あとは手放す」が基本

投資を続けるには、「考えなくていい仕組み」がいちばん強い。

これは多くの実例から、確信を持って言えることです。

あなたの意思や根性に頼るのではなく、

**“仕組みに乗せて放っておく”**ことで、気づけば資産はじわじわと育っている。

これこそが、Quiet Money Labが伝えたい“静かな資産形成”の真骨頂です。

✅ ストレスなく選びたい人向け

「選べない」「多すぎてわからない」と感じた方へ──

🔗自動積立・クレカ投資・ロボアドをまとめて比較できる一覧はこちら

👉 初心者向け|不動産クラファンおすすめサービス一覧【少額・安心設計】2025年版

👉 【2025年版】ロボアドバイザー比較ガイド|新NISA対応・手数料・特徴をわかりやすく整理

👉 【2025年最新版】ネット証券の選び方と比較ガイド|手数料・NISA対応・アプリ機能まで徹底解説

👉 はじめてのFX口座選び

第4章|投資を「習慣」に変える:感情を制御するマインド&セルフケア

「積み立ては大事って分かってるのに、途中でやめたくなるのは、私だけですか?」

そんな不安を抱えたまま、アプリを閉じた経験──ありますよね。

実は、これこそが「人間らしい反応」なんです。

投資は数字だけの世界じゃない。むしろ、感情との戦いが9割。

いくらロボアドや自動積立が便利でも、「続けるマインド」がなければ、思わぬタイミングで手を引いてしまう。

この章では、投資を「感情でやめない仕組み」に変えるためのセルフケア術と習慣化マインドをまとめます。

◆ 長期投資を諦めたくなる“3つのタイミング”

長期投資に挫折しやすいタイミングは主に3つあると言われています。

【1】投資を始めたばかりの頃

- 資産が一時的に減って「やっぱり怖い」と感じる

- リターンが±0%付近を行ったり来たりすると、強いストレスになる(※行動経済学的に“損失回避”が働く)

【2】金融危機や相場暴落のとき

- 含み益が一気に消える → 「利益を守りたい」気持ちで撤退しやすくなる

【3】相場が回復してプラスに戻ったタイミング

- 損はしていないが、これ以上減らしたくない心理で売却→その後の上昇を逃す

どれも理屈ではなく、感情が引き起こす判断ミスなんです。

これを避けるには、ルール化とセルフケアが欠かせません。

◆ 「見すぎない」ことも立派な投資術

私の体験談ですが、投資を始めて最初の3ヶ月、アプリを毎日開いて評価額を見ては落ち込んでいたことがあります。

「前日より−2,300円か…」

「今月の含み益が消えてる…」

そんな小さな動きに一喜一憂していたら、気が滅入るに決まってるんですよね。

そこで、私は思い切って**「見る日」を決めました**。

- 毎月1日だけ評価額をチェック

- それ以外の日はアプリ通知オフ

このルールを作ってからは、心のブレが明らかに減りました。

「見ないこと」も、立派な投資スキルです。

◆ “やめない自分”を作るためのセルフケア3選

1|チェック日を決めて、感情の波に巻き込まれない

→ 月1回のチェックを「資産棚卸しの儀式」として固定する

2|ライフプランと照らし合わせて冷静になる

→「今売って何になる?」「このお金を使うのは10年後だよね」と問いかける

3|誰かと共有して、心の逃げ場を作る

→ FPや投資仲間、家族と「状況を言語化」するだけで、驚くほど気持ちは落ち着く

MMD研究所の調査では、家計簿アプリを共有している人は38.1%。

つまり、「お金の話を“誰かと共有する文化”」はすでに広がってきているんです。

投資も同じ。“一人で抱えないこと”が習慣の鍵になります。

◆ 投資を“我慢”ではなく“習慣”に変えるには?

投資が続かないとき、多くの人が「自分は意志が弱いから」と責めてしまいます。

でも、それは違います。

投資は、「意志の強さ」で勝つゲームじゃない。

仕組みとマインドセットで続ける生活習慣です。

たとえば…

- 歯磨きと同じように、毎月積立が“生活の一部”になる

- 体重計と同じように、評価額チェックも“体調管理”の一つになる

この感覚を持てるようになると、

“やめたくなる気持ち”に振り回されなくなります。

◆ 投資に“意味”を持たせると、習慣になる

最後に、ちょっと個人的な話をさせてください。

私が投資をやめなかった理由のひとつは、「家族との未来を守るため」という意味を見つけられたことです。

- 子どもの教育費

- 将来の住まいの選択肢

- 両親に負担をかけない老後

どれも現時点では“ぼんやり”していましたが、

「そのために今やってる」と思えた瞬間、不安よりも納得感のほうが勝ちました。

これは、NISAの目的で多くの人が「老後資金」や「教育費」を挙げていることとも通じます(※日本証券業協会 2023年調査より)。

投資を続けるには、“目的”が必要です。

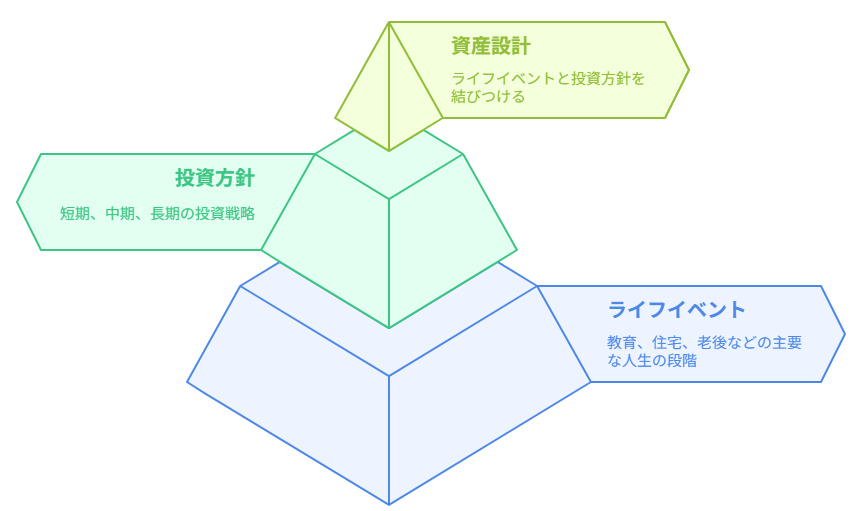

第5章|人生に寄り添う投資設計:家計・制度・ライフプランとともに続ける

投資を「続けるだけ」で本当に大丈夫?

──そう感じたら、次に考えるべきは「人生とのバランス」です。

ここまで、少額×自動化の仕組みで「投資を習慣化する方法」を見てきました。

でも、投資が“続けられる”ようになったら、次は**“目的に合っているか”**を問い直すタイミングがやってきます。

つまり、「お金を増やす」だけでなく、「どう使うか」まで含めた投資設計が必要なんです。

◆ 投資を「生活の延長線上」で考える

家計、ライフイベント、保険、税金…これらはすべてお金に関わることですが、

投資だけを“特別なこと”として切り離してしまう人は、意外と多いです。

でも実際には──

- 子どもが生まれたら教育費が増える

- 親の介護が必要になったら支出が急増する

- 住宅ローンを組めば、現金の流動性が重要になる

こういった「人生の変化」に合わせて、投資スタイルや金額も調整が必要になります。

私の経験上、「習慣としての投資」に成功している人ほど、ライフプランとセットで投資を考えています。

◆ 家計と投資は“対立関係”ではない

「投資に回す余裕がない」──

そう感じる方も多いかもしれません。

でも、少し視点を変えると、投資は家計改善の“味方”になることがあります。

✅ たとえば…

- 家計簿アプリで固定費を見直す

→ 通信費・サブスクを整理すれば、月1万円の積立原資が捻出できる - クレカ積立のポイントを使って、外食費を浮かせる

→ 実質利回りUP、生活コストDOWN

投資を「節約の延長」で捉えられるようになると、心理的なハードルも下がっていくんですよね。

◆ 制度を活用して“非課税メリット”を最大限に

ここで改めて触れておきたいのが、NISAやiDeCoの制度的メリットです。

これらは、投資を「続ける」だけでなく、「効率よく増やす」ための心強い味方です。

🔹 新NISA(2024年〜)

- つみたて投資枠:年120万円(非課税)

- 成長投資枠:年240万円(非課税)

- 非課税保有限度額:1,800万円まで

→ 初心者はまず“つみたて投資枠”から。非課税効果で20年運用すれば大きな差に。

🔹 iDeCo(個人型確定拠出年金)

- 掛金が全額所得控除

- 運用益も非課税

- 受取時に退職所得控除 or 公的年金控除が使える

→ 会社員・自営業問わず、「節税+長期投資」=ダブルのメリットあり。

「投資は損するもの」という先入観が根強い中で、制度を使えば“リスクを抑えながら得する設計”が可能になるんです。

🔗 関連記事はこちら

NISA・iDeCo・少額投資の活用

◆ ライフプラン=資産設計の“地図”になる

Nomura総研の報告でも、投資未経験者の多くが**「マネープランを考えた経験がない」**と答えていました。

実際、マネープランの作成経験は、投資経験者で41.2%に対し、投資関心層ではわずか21.1%。

「なんとなく不安」で止まってしまう人が多いのが現状です。

でも逆に言えば──

✅「自分の人生で何にお金がかかるのか」を“見える化”するだけで、投資の優先度や額が明確になります。

たとえば:

- 「教育費は15年後に必要だから、リスク低めの商品を分けて積立」

- 「老後資金は30年後に使うから、株式比率を高めて複利を効かせる」

こうした時間軸×リスク許容度の設計こそ、投資と人生をつなぐポイントです。

◆ 途中で調整してもいい。むしろ、するべき。

「投資って、一度始めたらずっとそのまま?」と聞かれることがありますが、

むしろ人生の変化に合わせて“チューニング”するのが自然です。

- 子どもが生まれた → 教育費ファンドを新設

- 親の介護が始まった → 流動性を高めて債券比率を増やす

- 収入が増えた → 積立額を+1万円/月に変更

この「調整が悪いことじゃない」という視点を持てると、投資への安心感が一気に変わります。

◆ 「目的があるから、続けられる」

ここまでお伝えしてきた通り、投資の成功は“額”ではなく“習慣”で決まります。

そしてその習慣は、「誰かのため」「自分の未来のため」という**“目的”を持つことで、はじめて続いていく**。

- 将来、どんな人生を送りたいのか

- 誰のために安心を準備したいのか

- 今の家計で、できることは何か

こうした問いを重ねることで、投資は**単なる資産運用ではなく、「人生を整える道具」**になっていきます。

まとめ|複利と習慣があなたの未来を変える

投資に「才能」なんていらない。

必要なのは、ちいさな一歩と、それを続ける“仕組み”だけ。

ここまで、「初心者でも3日坊主にならない投資習慣の作り方」として、

- なぜ投資を始めても続かないのか(第1章)

- 続けるために“少額×自動化”がなぜ有効か(第2章)

- 継続のための仕組み化5選(第3章)

- 感情に振り回されないセルフケア術(第4章)

- 人生と一緒に考える投資設計のポイント(第5章)

──という流れで、習慣としての投資を丁寧に紐解いてきました。

どれも、派手さはありません。

けれど、**この地味で堅実なプロセスこそ、最も“投資らしい投資”**だと私は思っています。

◆ 複利の力は、あなたの“習慣”が引き出す

「複利は人類最大の発明だ」と言われることがあります。

でも、複利が力を発揮するのは、「時間」と「継続」があってこそ。

つまり、複利の本当の威力を引き出せるのは、“やめなかった人”だけなんです。

たとえば──

- 月1万円 × 年利3% × 20年 → 約330万円

- 月3万円 × 年利5% × 30年 → 約2,500万円超

この差は、運用テクニックの違いではなく、「コツコツと続けたかどうか」だけで生まれます。

◆ 続けることに、意味がある

投資をしていると、結果が出ない日も、損失が出る日もあります。

でも、それでも積み立てを止めずにいた人は、あるとき気づきます。

「あれ?気づいたらけっこう貯まってる」

「増えてるじゃん。何もしてないのに」

それこそが、“習慣投資”の最も美しい成果です。

努力しなくても成果が出る状態を作っておく。

そのために私たちは、「最初の設計」と「続ける仕組み」にこだわるべきなんです。

◆ 最初の一歩は、小さくていい

「やってみようかな」と思った今が、一番のタイミング。

その気持ちがあるうちに、まずは100円から始める積立投資をセットしてみませんか?

あなたの生活に合わせて、無理のない金額からで十分です。

“続けられる投資”こそが、結果を生む投資だから。

✅ 本記事を読んで「始めてみようかな」と思えた方へ。

🔗あなたの生活に合う投資サービスがきっと見つかる一覧記事はこちら

👉 初心者向け|不動産クラファンおすすめサービス一覧【少額・安心設計】2025年版

👉 【2025年版】ロボアドバイザー比較ガイド|新NISA対応・手数料・特徴をわかりやすく整理

👉 【2025年最新版】ネット証券の選び方と比較ガイド|手数料・NISA対応・アプリ機能まで徹底解説

👉 はじめてのFX口座選び

📌最後に大切なお知らせ

- 投資には元本割れなどのリスクがあります。

- 過去の実績・利回りは将来の成果を保証するものではありません。

- 記事内で紹介している制度・サービス内容は2025年5月時点の情報です。将来的に変更される可能性があります。

出典・参考:

日本証券業協会|「個人投資家の証券投資に関する意識調査報告書」

㈱野村総合研究所|「若年層を中心とした個人による投資の現状とNISA の利用促進に向けた課題に関する調査」

MMD研究所|家計簿アプリに関する調査

ウェルスナビ株式会社|長期投資を諦めたくなってしまう3つのタイミングとは | マネーの部屋

楽天証券|手数料 | 楽ラップ | 楽天証券

THEO|手数料 | THEO [テオ] by お金のデザイン

WealthNavi|ウェルスナビの手数料の仕組みと考え方 | ロボアドバイザーならWealthNavi(ウェルスナビ)

コメント